今年6月中旬,比亚迪也首次站上万亿市值,成为中国车企里*个破万亿公司。虽然两者相隔了整整1年,但明显比亚迪的风头更盛。乃至一度有不少投资者喊出“比亚迪会是下一个丰田”。

那么,背后究竟是什么在支撑着比亚迪?为了弄明白这样的一个问题,36氪做了大量研究、网状分析了600余家供应链公司,以及曾在比亚迪深圳坪山工厂深度探访了两天,希望能给出清晰解答。

万亿比亚迪在今天的画像长什么样?*次走进比亚迪深圳坪山工厂时,年轻人们一定会被扑面而来的比亚迪气息感染——

在每天的上班高峰期,能够正常的看到比亚迪工厂方圆3公里范围内,满眼都是穿了比亚迪工服的员工,他们在这个占地267万平方米的产业园区内习作,可以乘坐云轨去食堂吃饭、在地标性建筑六角大楼里迎来送往、并穿梭在整个园区不同制造环节的各个车间里,整齐划一、井然有序体现的淋漓尽致。

与大多数传统工厂不同的是,比亚迪人保持着一种昼夜更迭的规律感,比如常有工作十余年的员工、穿梭于比亚迪工厂主门所在的道路就取名为比亚迪路。而在这样的日复一日中,鲜有人意识到的是,这家市值刚刚突破万亿的公司,员工数量也快要达到23万了。

员工数量庞大,是比亚迪留给外界规模大最直观的。毕竟,和隔壁同样市值万亿的宁德时代比起来,后者的员工数量不过5万,而这一个数字,仅比比亚迪的研发人员数量多一点点。

另一个体现比亚迪规模大的则是业务全面:不能简单的用“车企”二字来概述比亚迪,“比亚迪”这一个名字频繁的出现在新能源汽车产业链的上、中、下游中;同时,比亚迪系的各种业务也渗透进了光伏、新能源和消费电子这三个不同领域。

除了规模大以外,另一个围绕比亚迪的形容词是增速“快”。按照新能源车最新的销量数据,比亚迪今年上半年的销量超过64万,已经比去年全年的销量还要多了。这一销量也让业内感到*突破性——其抢占了特斯拉长期霸占销量榜首的位置,成为了全球新能源车销量最高的车企。按照特斯拉上半年的全球交付总计56.4万的数字来看,这比比亚迪少卖了8万辆。

该数字一出,几乎是新能源重注者的狂欢:业内此前停留在畅想层面的,中国市场在新能源汽车上弯道超车机会真的开始有了实际的注脚吗?无论是新能源车企、还是产业链上下游,抑或是新能源概念下的材料、基础设施,以及服务商们都看到了一个更大的曙光点。

不可否认,工厂停工断产、供应链断裂或是出现该逆转性局面的原因之一,在3月上海的疫情中,特斯拉完全停产了 22 天。据特斯拉上海工厂一季度产能估算,这期间特斯拉相当于少生产了4万辆。但这也侧面印证了,比亚迪产业链的分布更具分散性、遍布于全国不一样的地区,这也代表着更能规避风险的能力。

此前,在新能源车开始加速市场渗透率的2020-2021,如果提及新能源新秀们相比传统车企的不足在哪里?36氪听到的回答中,有人说是品牌效应,有的人觉得是成熟程度,而实际上这一些因素均可以总结为传统车企们多年来深耕的完善供应链体系。

这是比亚迪的优势。做电池起家,在具备了几乎完整的汽车产业链布局之后,比亚迪以一个拥有成熟供应链的“新能源坚持者”形象来到了新的阶段。4月,比亚迪全面停产燃油车,成为全世界首家停售燃油车的传统汽车制造商,此刻的比亚迪身上,已经交汇了“新”与“旧”、“传统”与“新能”等多个标签。

难以简单的形容比亚迪,这家带着23万员工数量跑到*名的车企,也有一些夺冠底气和未实现恐慌的复杂感。下文中,我们将通过对比亚迪产业链的拆解,来看这家万亿新秀的竟与未竟。

6月,比亚迪董事长王传福在股东大会上说,比亚迪在手的订单超过50万辆且持续不断的增加,交付周期要5到6个月之久。

需求飙升速度确实比造车速度更快,今年6月未交付的50万订单量,在去年9月时,还仅为16万辆,这就能看出消费者对比亚迪的热情。因此,不少想提车的车主苦等不到,只能选择丰田、本田和日产等日系品牌做替代,按照未来汽车日报的报道,下单与退单之间的比例大约为4:1,即卖4量、丢一辆。

比亚迪也确实在扩充产能,按照比亚迪财报,去年比亚迪产量为73.75万辆,今年的目标是150万辆,翻了一倍多,但也完成了四成。

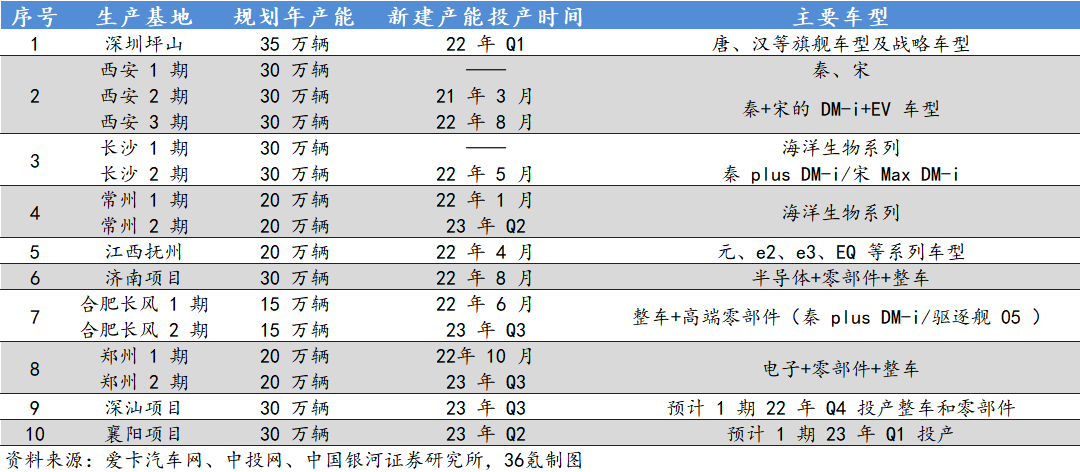

加大马力提升产能一定是比亚迪现阶段的重点,从今天比亚迪在中国10大整车生产基地来看,几乎每一个产业基地都处于扩大产能的状态。

拆分来看,这10大分别位于深圳、西安、长沙、常州、抚州、济南、郑州、深汕、襄阳和合肥。其中,深圳坪山工厂为比亚迪汉+唐两款车型的生产基地,按照2021年的数据,月产能约为2-2.2万辆,全年原有产能为20万辆。不过,目前深圳基地正在扩产中,预计全年可以新增15万辆的规划产能,合计为35万辆;

西安基地是比亚迪秦+宋的生产基地,去年满产状态时的月产量数据为5.5-6万辆。西安基地也新增了两条产线亩的新能源汽车零部件产业园和预计今年8月投产的西安基地三期。如果新增产能顺利,西安基地全年总产量将达到90万辆;

长沙基地新增规划产能为30万辆,加上原有一期产能30万辆,规划产能也到了一年60万辆车的规模。比亚迪海洋生物系列就在长沙生产,新增产能大多数都用在秦plus DM-i和宋Max DM-i;

常州基地一期和二期的产能均为20万辆每年,主要负责海洋生物系列的生产,二期预计于明年第二季度投产,投产之后每年规划产能能够达到40万辆;

抚州基地为收购大乘乘用车所得,原规划产能为20-25万辆每年,生产车型为元、e2、e3、EQ等系列车型;

济南、合肥、郑州和深汕也均为新能产能,占地面积分别为3000、3918、4000、5000亩,对应新增规划年产能分别为30万辆、30万辆、40万辆和30万辆,最晚的规划投产时间也只是给到了明年第三季度,足见需求的紧迫。

有趣的是,这四个新增产业基地均为“零部件+整车”均可生产的模式,这也能体现出新产线对于“供应链本地化”的倾向性;

最后,规划产能30GWh动力电池+30万辆整车的襄阳生产基地也在今年上半年宣布开工,顺利的线建成投产。

虽然实际产能能力与规划相比会存在一定不足,但按照2022年的年底能轻松实现的规划产能来说,比亚迪能轻松实现290万辆车/年的产能目标,这比比亚迪2022年销量目标150万辆要高出了近一倍。

更为重要的是,这种分散性的布局就如同把鸡蛋放在不同篮子里,即使出现单一区域产能跟不上的问题,也能让比亚迪不同的工厂得以分散风险。

与比亚迪2020年60万辆、2021年73.75万辆的产量相比,新能源时代的比亚迪近乎是处于狂奔中的增长状态,4月,比亚迪更是做出减法,宣布正式停产燃油车,成为了国内*家停产燃油车的传统车企。

我们习惯于听到 “汽车电动化会是中国市场超车机会” 的说法,而这个判断的前提,一个是汽车架构的变革、另一个就是中国市场巨大的C端体量。

毫无疑问,比亚迪狂奔的产量,与新能源的变革机遇并肩前行,争的是市场、也是下一个时代的主导旋律。

企业发展史上,最早比亚迪造车的方法就是逆向研发,这就不得不用到人海战术。按王传福所说,当年为了进入汽车行业,比亚迪购买了50多辆全球二手车进行拆解。从电池厂商转向造车的时候,比亚迪也用的是“买买买”模式,先后收购了秦川汽车和北京吉普的吉驰模具厂,用于补全比亚迪在汽车产业链上缺失的部分。

因此,当时一句常被业内用来评价比亚迪垂直整合能力的原话是:“除了汽车轮胎和玻璃,比亚迪几乎具备所有核心零部件的自主研发生产能力。”

分布在比亚迪垂直产业链不同的环节中的员工,是比亚迪制造的支柱,但同时也让比亚迪的高人效成为问题。如果人效高不能在单一的比亚迪内部被解决,那么方法论就有两种,一种是变得更智能化、减少人力成本;另一种是走向外部服务更多客户,让整体的比亚迪变得更大。对于比亚迪来说,是在这两个方向上同时努力着。

2019年,比亚迪先后成立了5家弗迪系公司,分别是弗迪电池有限公司、弗迪视觉有限公司、弗迪科技有限公司、弗迪动力有限公司、弗迪模具有限公司,几乎覆盖了新能源车的核心制造部分,这也被看作是比亚迪产业链开始走向对外的一个可能性节点。

同时,也让我们正真看到了比亚迪的垂直供应链体系里,到底有多大程度能轻松实现自给?以搭载了刀片电池的比亚迪汉为例,我们对该车的产业链进行拆解。

我们通过将新能源汽车的架构拆分为动力系统、电气总成、智能联网、空调系统及热管理、底盘系统、车身及内外饰和通用件七个部分,不难发现动力系统全部零部件能轻松实现自供,但部分仍需依靠外采,这包括:

电器总成的11个零部件中,8个能轻松实现自供,带传动式电动助力转向BD-EPS、低速报警器行人提醒系统、TPMS胎压监测仍需依靠外采,分别来自采埃孚、曲阜天博电器和瑜捷电子;

动力系统的自给自足能力更高,13个零部件均能轻松实现自供,不过发动机冷却模块ECM、排气系统、增压器、混动DCT和MNS连接器仍需外部供应商支持,他们分别来自、佛吉亚、宁波丰沃、重庆蓝黛和莫仕;

通用件是自供率*的部分,全部依靠外采,比亚迪的供应商合作公司为温州深极和阿雷蒙。不过这类零部件往往可替代程度较高、可获得性较强,选择外采的方式也许更利于成本控制;

另一自给率较低的地方则是智能联网系统,仅DiPilot智能驾驶辅助系统能实现自供,12.3寸液晶仪表是自供+外采的模式,自动泊车系统、语音助理3.5和汽车天线分别来自德赛西威、科大讯飞和深圳天丽。

这也正好符合外界对比亚迪的画像的认知:需要补上智能化的短板。在智能化方面,比亚迪研究院虽然拥有千人规模,但研发成果更多是车机系统Dilink,最近的消息是比亚迪计划自主研发智能驾驶专用芯片、开始招募BSP技术团队,可见比亚迪在智能驾驶上的发力。

就像比亚迪董事长王传福在股东大会上说,“新能源汽车的上半场是电动化,下半场是智能化,比亚迪在智能化领域,会像在电动化领域一样,将所有核心技术打通,并进行充分验证。”

通常来说,选择外部供应商的原因有两种,一种是“人有我无”,只可以通过外部助力才行;另一种则是外部合作的方式更便宜。而对于汽车制造业来说,需要仔细考虑的另一个因素是,选择外采之后,核心话语权是否仍在自己手中,这也正是供应链体系选择“网状布局”还是“纵向深入”的原因。

在比亚迪的垂直供应链体系中,成熟度较高的是动力系统、通用件外采更在于可获得性强,而智能联网方面,比亚迪正在努力。

事实上,比亚迪产能跟不上狂飙的需求,除了需求量开始上涨过快的主因,也和需求的区域性预判有关。

比如部分地区提车的速度要更快,是基于比亚迪前期市场调研的结果,当时认为重庆、天津、湖南、江苏、广西等地的花了钱的人插电混动车型的接受程度较高。

因此,在垂直供应链体系下,市场预判的准确性几乎能是能否快速响应的预测试。也就是说,尽管制造的风险被分散了,比亚迪零部件的调动也会更分散一些,这就导致很难达成快速响应。

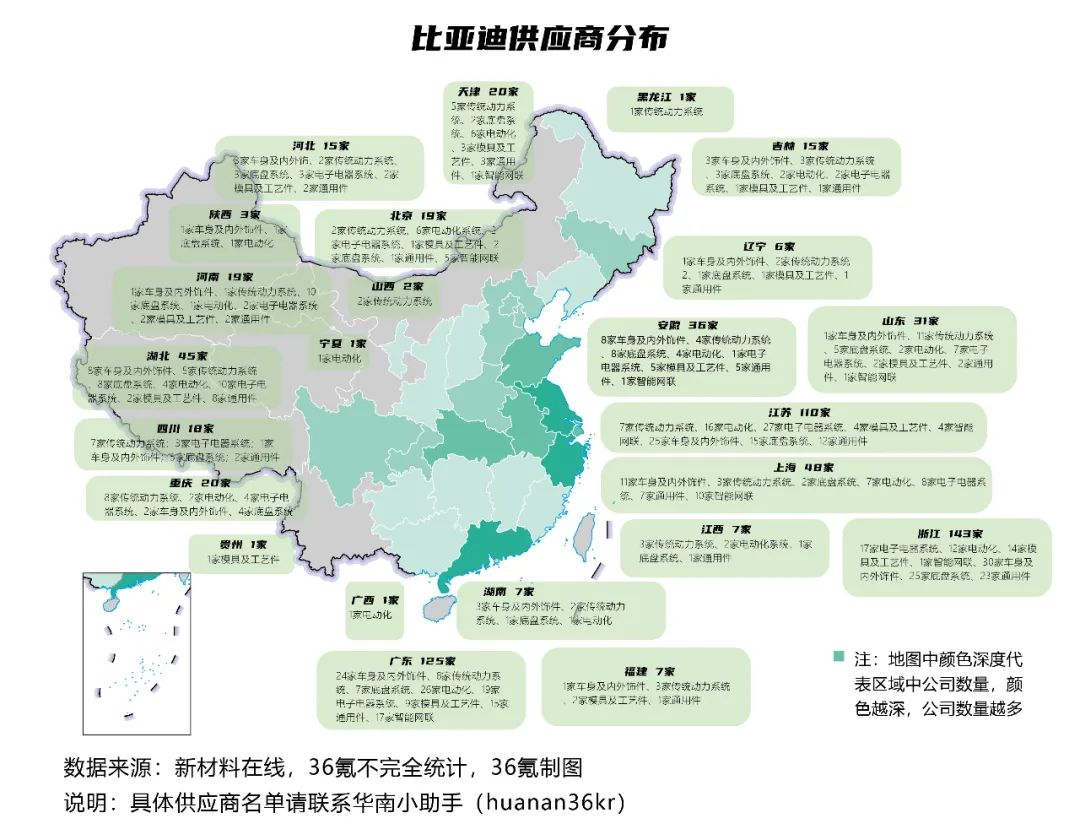

我们对比亚迪供应链的全景图进行拆解发现,这样布局全国范围内的大盘子也对物流体系提出了较高需求。

虽然比亚迪的零部件遍布全国,但主要产地仍以珠三角和长三角为主。在广东省,有125家比亚迪供应商企业,浙江省和江苏省分别有143家和110家。分布状态也较为平均,广东省占比最多的企业为电动化类、车身及内外饰件类、电子电器系统类和智能网联类企业;

浙江省和江苏省也呈现了相似的样貌,电动化类、车身及内外饰件类、电子电器系统类占比较多,不过和广东省的差异点在于,后者的智能网联类企业也较多、而前者的通用件企业密布。

智能网联类供应商数量较车身内外饰件、传统动力系统、通用件、底盘系统、电子电器系统相比,可以用“紧俏”来形容,比亚迪供应链中的智能网联企业只有40家,而上述别的类型企业的数量均在百家左右。

因此,在全国广泛布局的比亚迪产业链中,智能网联供应商占比最多为广东省(17家)、其次则是上海(10)家,如果按照比亚迪的需求来说,比亚迪的10个生产基地想要获得随时可用的零部件,就需要首先拿到以广东、上海为主的供应商们备的货。

换句话说,比亚迪的新能源车生产,也再次回到了一个连接供应链的物流体系问题。

生产一辆车需要10000多个零件,即使是自供程度高的比亚迪,也需要提前预判、有效备货、分摊风险。对这种难度的生产布局,丰田曾提出JIT 模式(Just-In-Time,准时生产),即追求0库存,零件随到随叫,尽可能减少备货成本。

这个方法看似能够规避风险,却同时丧失了最大有可能抢占市场的机会成本,对于急需抢占市场、扩充产能的当下,更是尤为需要争分夺秒。

汽车生意没有真正完全的自给自足,事实上,汽车生意是贸易保护主义的主要战场,也一直*全球性色彩。这一精细化运作的供应链体系,在全球的任何一个角落里都没有完全*优势。正如以电池起家的比亚迪,仍需要跑到非洲去收购动力电池上游所需的锂矿。

不过,这样一些问题可以认为是比亚迪长时间坚持的垂直产业链优势中的小插曲。比如上文中提到的人效高低,再如经常被拿出来和特斯拉对比的毛利率,还有智能化趋势下,比亚迪的追赶速度是否足够等等,都是比亚迪仍需面对的挑战。

而整体上说,在今天这场中场战役中,比亚迪仍是阶段性的获得了胜利。《日经新闻》说汽车生产模式正在从以削减成本为核心的Just in Time变为防患于未然的 Just in Case,那么此时对“供应链”更大的话语权就是几乎相当于核心掌控力。

可以预见的是,“垂直供应链”优势在未来很长一段时间将会占据上风,那些面为未来未能解决的焦虑,也在有方法论的指导下不断被填补着。跑到了最前面的位置,比亚迪的战略更稳健、但也稍显臃肿,目前正是向前猛冲,也同时化繁为简的好时机。

上周,比亚迪宣布郑重进入日本乘用车市场,亮相了元PLUS、海豚和海豹三款车型。王传福说:“比亚迪经过27年对绿色梦想的坚守,全面掌握了电池、电机、电控和车规级芯片等全产业链核心技术。今天,在日本消费者的支持和期待下,我们带着新能源乘用车来到日本。”

这家只有新能源车的传统车企,以超高的性价比、强产量、国际化的企业形象,站到了上一代汽车霸主的土地上。

【本文由投资界合作伙伴36氪授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(投资界处理。

新闻推荐

【2026-01-25】

【2026-01-25】

【2026-01-24】

【2026-01-23】

【2026-01-22】

【2026-01-22】

【2026-01-22】

【2026-01-22】

【2026-01-21】

【2026-01-21】

【2026-01-20】

【2026-01-20】